そうわ通心 12月号

日台商務促進会

例年であれば忘年会の時期になりましたが、今年は忘年会を行える状況でないのが残念です。そのような中ではありますが、11月2日に新宿の京王プラザホテルで日台商務促進会の第2回総会を行いました。コロナの影響もあって開催を見送るということも考えたのですが、沢山の方々の励ましの言葉をいただいたこともあって行うことになりました。

台湾日本大使館の方や政界の方、日本に住む台湾のビジネスマンや日本で台湾との取引を行っている方など多数ご参加いただくことができ200名を超すイベントになりました。

この日台商務促進会は台湾政府の公認のもと、日本と台湾の親睦を図り会員のビジネス交流を通じて会と会員の発展を目指しています。会長の今角は20代のころに台湾から日本に来て、台湾で行っていた貿易業務を日本で行いながらビジネスを拡大してきた女性です。私は台湾から日本に来られた方や台湾との取引をなさっている方の会計や税務業務でお役に立てるのではないかと会長に誘いを受けたのがきっかけで運営に参画することになりました。

この日台商務促進会は台湾政府の公認のもと、日本と台湾の親睦を図り会員のビジネス交流を通じて会と会員の発展を目指しています。会長の今角は20代のころに台湾から日本に来て、台湾で行っていた貿易業務を日本で行いながらビジネスを拡大してきた女性です。私は台湾から日本に来られた方や台湾との取引をなさっている方の会計や税務業務でお役に立てるのではないかと会長に誘いを受けたのがきっかけで運営に参画することになりました。

活動実績としては、野菜や果物の鮮度を長期間保つことのできる冷蔵技術を持った会社、襖・屏風絵の日本画家等、台湾への普及活動を通じたビジネス支援、会員同士のビジネスマッチング、交流会の開催などが挙げられます。

日本と台湾は距離も近く歴史的な背景から尊重し合っている国同士だと思います。これからもお互いの協力がより強く求められる時代になっていくと思います。

今月もどうぞよろしくお願いいたします。

代表社員 益本 正藏

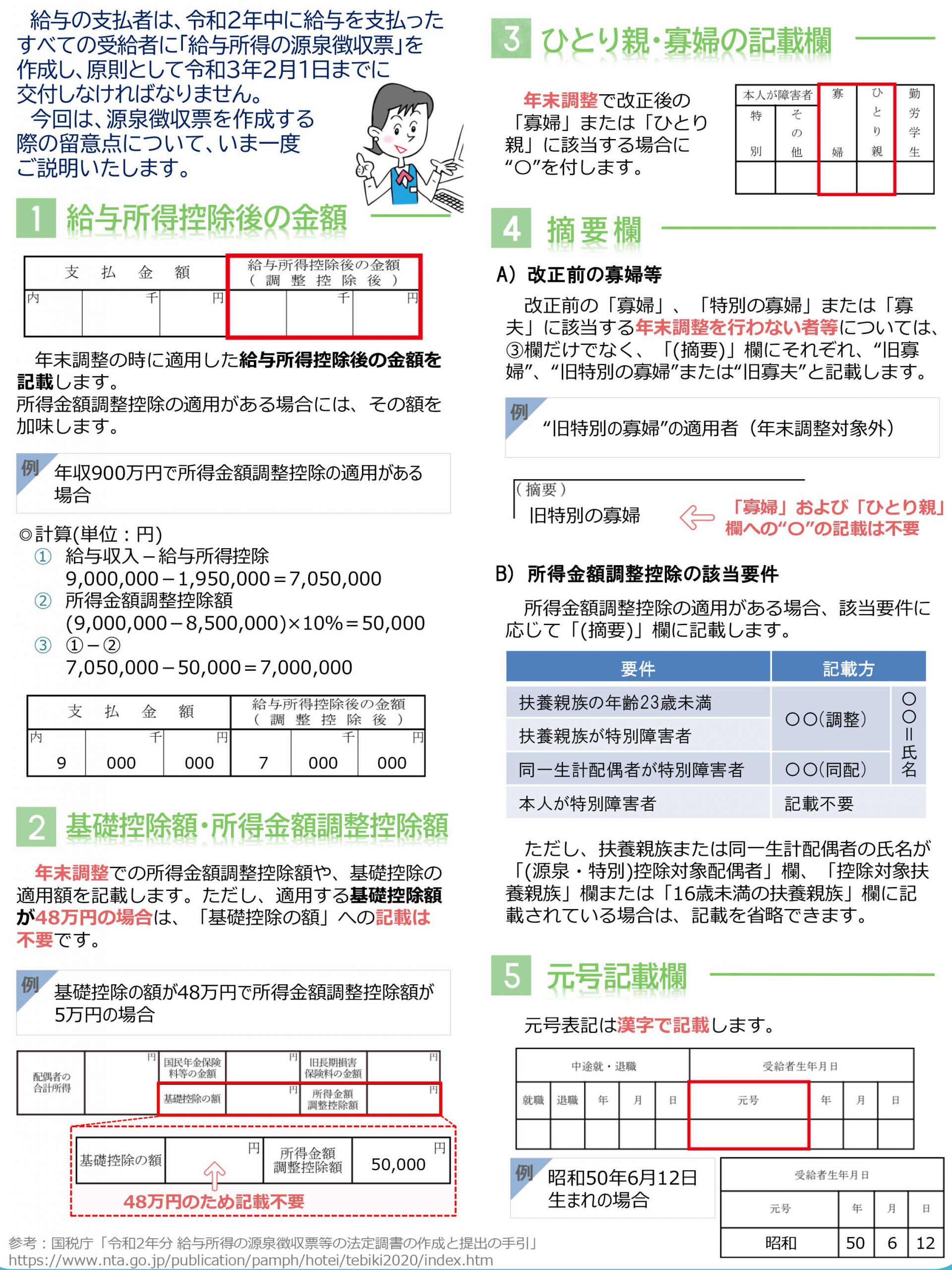

給与所得の源泉徴収票

マイナンバーカード 健康保険証利用とマイナポータル活用

2020年9月1日現在のマイナンバーカード交付枚数率は全国で19.4%に止まっています。国は2020年9月よりマイナポイントの付与を開始するなど、マイナンバーカードの普及を促しています。ここでは、マイナンバーカードの今後の動きなどを取り上げます。

健康保険証としての利用

医療機関や薬局によって開始時期が多少異なりますが、2021年3月よりマイナンバーカードが健康保険証として利用できるようになる予定です。マイナンバーカードを健康保険証として利用する場合には、医療機関・薬局の窓口の顔認証付きカードリーダーでマイナンバーカードを読み取り、患者の本人確認等が行われることになります。

マイナンバーカードを健康保険証として利用する際のメリットは、主に以下の5点が挙げられています。

- 就職・転職・引越をしても健康保険証として引き続き使える

- 本人が同意をすれば、初めて利用する医療機関等でもこれまでに服用した薬の情報が医師等と共有できる

- マイナポータルで自身の特定健診情報や薬剤情報・医療費情報を確認できる

- マイナポータルを通じた医療費情報の自動入力で、確定申告の医療費控除が簡単になる

- 限度額適用認定証がなくても、高額療養費制度における限度額以上の支払が免除される

マイナンバーカードを健康保険証として利用できると、転職や結婚などといったライフスタイルの大きな転換時に健康保険証の発行を待たずに医療機関等を受診できることから、今後マイナンバーカードを申請し、利用するケースが増えると予想されます。

マイナポータルの活用

マイナポータルとは、政府が運営するオンラインサービスです。子育てや介護をはじめとする行政手続きの検索やオンライン申請がワンストップでできたり、行政からのお知らせを受け取ることができる自分専用サイトです。

https://img.myna.go.jp/html/mynaportalsetsumei.html

マイナンバーカードを健康保険証として利用するためには、交付されたマイナンバーカードを用いて利用の申し込みをする必要があります。この申し込みは、マイナポータルにより行います。

マイナポータルでは、すでに市町村の子育てや介護をはじめとする行政サービスの検索やオンライン申請、届出ができます。また、外部サイトを登録することでマイナポータルから外部サイトへのログインも可能です。例えば、“e-Tax” との連携による年末調整・確定申告手続き、ねんきんネットとの連携ができます。今後、マイナポータルの利用は広がっていくことが想定されます。

国はマイナンバーカードの健康保険証利用を促進するために、医療機関・薬局に対し顔認証付きカードリーダーの無償提供をしており、それ以外の費用についても補助を出しています。今後どの程度普及するかは不透明ですが、マイナンバーカードの健康保険証利用により従業員の利便性の向上が期待されますので制度を周知するとよいでしょう。なお、これに伴い健康保険証が廃止されるわけではありません。

生きていくうえで切り離せない相続

今回は相続税が課税される財産、あるいは課税されない財産(いわゆる「非課税財産」)の概要を以下にまとめました。

ご参考ください。

本来の財産

被相続人が亡くなった時点で所有していた財産で、金銭的に価値のある全ての財産に対して相続税が課税されます。具体的には、土地、建物、借地権(土地を借りる権利)、事業用(農業用)の財産、株式、公社債、投資信託、現預金、貸付金、家庭用財産(家電、家具など)、書画骨とう、貴金属、自動車、特許権、電話加入権、立木などが該当します。

みなし相続財産

被相続人が亡くなったことによって受け取る生命保険金(被相続人が契約者で保険料を負担していたもの)、退職金などが該当します。これらの財産は、被相続人が亡くなった時点で所有していた財産ではありませんが、実質は相続したのと同じとみなされ、相続税が課税されます。

相続開始前3年以内の贈与財産

亡くなる前3年以内に被相続人から財産の贈与を受けている場合には、その贈与を受けた財産に対しても相続税が課税されます。

相続時精算課税制度により贈与を受けた財産

生前に相続時精算課税制度によって被相続人から財産の贈与を受けている場合には、その贈与を受けた財産に対しても相続税が課税されます。

非課税財産

墓地・仏壇・祭具、国・地方公共団体や公益法人に寄付した財産、相続人が受け取った生命保険金や死亡退職金のうち一定額(500万円×法定相続人の数)などは、相続税が課税されない非課税財産とされています。

相続税の計算をする際には、相続税が課税される財産を漏れなく洗い出すことが重要となります。亡くなった時点で、被相続人の財産を把握していなかった場合でも、郵便物、預金通帳での入出金や日記帳などを手掛かりに、丁寧に財産を洗い出しましょう。

編集コラム

寒暖差が厳しくなりましたね。そうわ通心が皆様のお手元に届く頃にはかなり寒くなり、冬らしくなっていることと思います。

過ごしやすい秋晴れの日を選んで水族館に出掛けました。息子にとっても刺激の多い一日だったようで、帰った日から数日は「おさかな、見たねー」と繰り返していました。

過ごしやすい秋晴れの日を選んで水族館に出掛けました。息子にとっても刺激の多い一日だったようで、帰った日から数日は「おさかな、見たねー」と繰り返していました。

最近は追いかけっこが好きなようで、事あるごとに脱走を試みます。いっぱい走って体力をつけてください!

事業部 小山 慧

人気のWebコンテンツはこちらです

Copyright © 港区青山の税理士法人 総和 – 会社設立から税務・会計処理までワンストップ対応 All Rights Reserved.