そうわ通心 3月号

幸せの定義

今年は暖冬気味なので寒さが苦手な私としては例年より過ごしやすい日が続いています。

昨年末から「幸せ」について考える機会がありました。日頃なんとなく思うことはあっても、改めて考えることはありませんでした。いろいろな考えはある中で自分なりに辿り着いたのは、幸せは人との関係があって感じられるということです。世の中に自分一人しか存在しなければ幸せは感じられないと思います。人との良好な信頼関係があって、お互いが相手を大切に思い、大切に思われる関係の中で幸せが感じられると考えています。 そして合わせて思うのは、自分は何のために何故生まれてきたのか、自分の役割は何なのか、ということです。未だに確信たる答えは見つかりませんが、考えてみるとこの役割に気付くことが幸せに繋がっていくように思います。

大きな目で見れば、生物は生態系があってその中でそれぞれ役割があります。その生態系が自然界を作っていてその自然界が地球を維持しています。その地球は太陽系の中で一定の規則に基づいてバランスを保っています。その太陽系も銀河系の中で一定の規則に基づいて存在しています。

大きな目で見れば、生物は生態系があってその中でそれぞれ役割があります。その生態系が自然界を作っていてその自然界が地球を維持しています。その地球は太陽系の中で一定の規則に基づいてバランスを保っています。その太陽系も銀河系の中で一定の規則に基づいて存在しています。

人間の体も同様に約60兆個の細胞がそれぞれ一定の規則に従って存在しています。それぞれ大切な役割がありますよね。人間も同様に一人一人が役割を持っていて人間社会で大切な存在だと思います。周りの人との関係で生きていますよね。そう考えるとお互いがお互いを大切に思える存在ではないでしょうか。

慌ただしく過ぎていく毎日ですが、こんなことを考えてみるのも新しい発見があって勇気付けられるかもしれませんね。

今月もどうぞよろしくお願いいたします。

代表社員 益本 正藏

懲戒処分と減給処分の取扱い

従業員が労働契約の内容に違反したり、就業規則の服務規律を守らない場合に、会社は懲戒処分を下すことがあります。懲戒処分を下すためには、事前に就業規則にその内容を定め、その規定に基づいて対応する必要があります。以下では一般的な懲戒処分の種類と、 減給処分を行う際の留意点を確認します。

懲戒処分の種類

懲戒処分は、いくつかの段階を設けて、懲戒すべき事案が発生するたびに、どの懲戒処分を下すかを決定します。厚生労働省が公開する「モデル就業規則(平成31年3月)」では、以下の4種類の懲戒処分を設けています。

- けん責

始末書を提出させて将来を戒める。 - 減給

始末書を提出させて減給する。ただし、減給は1回の額が平均賃金の1日分の5割を超えることはなく、また、総額が1賃金支払期における賃金総額の1割を超えることはない。 - 出勤停止

始末書を提出させるほか、〇日間を限度として出勤を停止し、その間の賃金は支給しない。 - 懲戒解雇

予告期間を設けることなく即時に解雇する。 この場合において、所轄の労働基準監督署長の認定を受けたときは、解雇予告手当(平均賃金の30日分)を支給しない。

なお、降格や降職、諭旨解雇(諭旨退職)等、これら以外の懲戒処分を定めることも認められています。

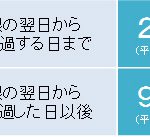

減給の上限

「減給」は、よく見かける懲戒処分の一つです。減給の計算をする際には、次の上限に留意が必要です。

- 1回の減給金額は、平均賃金の1日分の半額以下

- 同月内に減給処分を行うべき複数の懲戒事案が生じても、減給の総額は一賃金支払期の賃金総額の10分の1以下

賞与からの減給

減給は賃金で行いますが、賞与で行うことも認められています。この場合の留意点は、次の通りです。

- 賞与から減給を行う旨を、就業規則に定めておくこと

- 減給の上限を超えることはできない

なお、賞与の支給額を会社の業績や、賞与の算定期間中の人事評価に基づいて決定することがあります。この際、懲戒事案がこの人事評価のマイナスの要素となり、結果として減給の上限を超える額が賞与支給額から減額されたとしても、問題はありません。

減給の上限は、従業員の生活を過度に脅かすことのないように、設けられたものです。 そもそもの事案に対する処分として、減給が妥当なのかを十分に検討するとともに、誤った取扱いをしないように心がける必要があります。

青色申告特別控除額と基礎控除額の改正

令和2年分の所得税から、青色申告特別控除額と基礎控除額が改正されました。所得に生じる影響について確認しましょう。

加えられた新要件

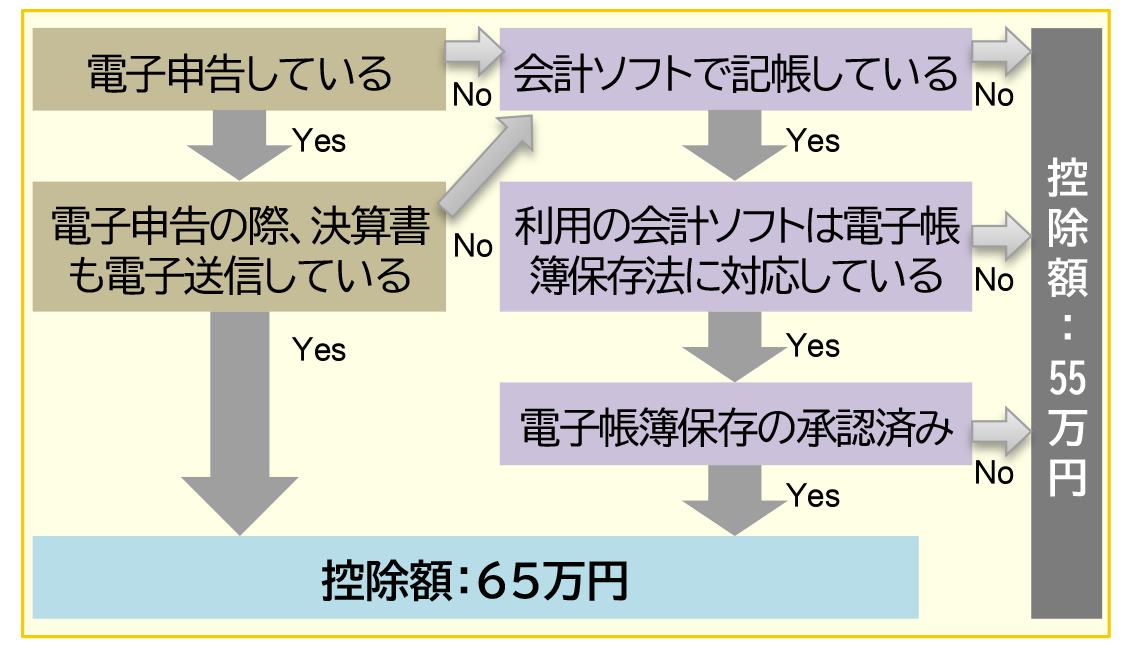

1、新たな要件と控除額

改正により、65万円の控除に要件が加わり、この要件を満たさない場合には、控除額が10万円低い55万円になりました。この新たな要件と控除額をフローチャートにしたのが、次の図です。

2、電子申告と電子帳簿保存

電子申告

「電子申告」とは、e-Taxによる申告をいい、インターネットを利用して、国税の申告書等を提出することを指します。

要件を満たすには、確定申告書の他、青色申告決算書(平均課税の適用を受ける場合は、変動所得・臨時所得の平均課税の計算書)も電子申告しなければなりません。

電子帳簿保存

「電子帳簿保存」とは、予め税務署へ申請を行って承認を受けた上で、帳簿を電子データで保存することをいいます。

この承認を受けるには、一定の要件に該当する必要があります。

また、申請には期限があり、原則は帳簿の備付けを開始する日の3ヶ月前の日までに申請書を税務署へ提出しなければなりません。ただし、令和2年分に限り、令和2年9月30日までに提出を行い、同年中に承認を受け、同年12月31日までの間に電子帳簿保存を行うことで、令和2年分から65万円控除を受けることができます。

基礎控除

基礎控除は、合計所得金額から控除する”所得控除”の一つであり、これまで誰もが適用できる所得控除でした。

それが今回の改正により、控除額が48万円へと10万円引き上げられたものの、合計所得金額が2,400万円を超えると、合計所得金額に応じて控除額が逓減し、2,500万円を超えると控除が受けられないこととなりました。

いくら変動する?

今回ご案内した改正について、新たな要件を満たすか否かによって受けられる青色申告特別控除額、および各々の合計所得金額に応じた基礎控除額、並びにこれら控除額の合計額と、これまでと比べていくら変わるのか、一覧表にしました。ご自身の控除額がいくら変動するのか、確認してみましょう。

令和2年分以降の青色申告特別控除額※1と基礎控除額

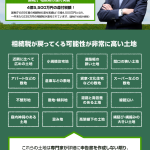

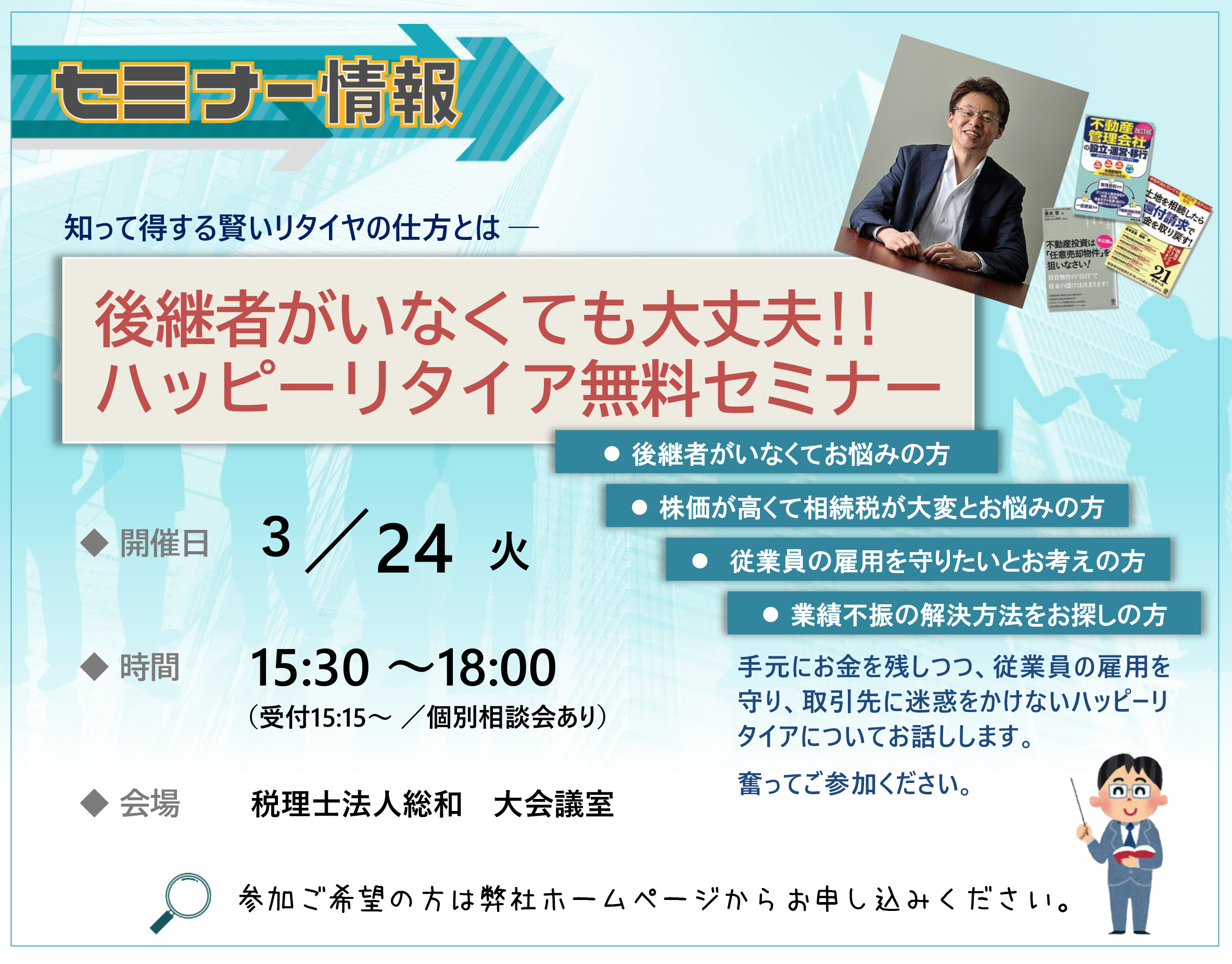

後継者がいなくても大丈夫!!ハッピーリタイア無料セミナー

編集コラム

完全に小山家の子育てコラムと化しておりますこのコラム。ですが、意外にも反響いただいておりますので今月も息子の成長記録をつけさせていただきます。笑

2月のはじめ、生後から体調を崩すこともなく無敵だった息子も遂に高熱を出しました。いつもは元気に動き回っているのですが、この日ばかりは呼吸も浅くぐったりとしていて不憫でした。妻の夜通しの懸命な看病の甲斐あって、翌日の夜にはすっかり回復!妻には頭が上がりません。

処方してもらった薬は一切口にせず(嫌がって飲まなかったみたいです)、自己治癒力が高いのか、いつものお喋りで活発な息子に戻っていました。どうしてそんなに強靭な肉体になったのでしょうか・・・。小さい頃は病気がちだった私の血はどこへやら。既に父親超えしているのではなかろうかとある種の危機感めいたものを感じました。笑

事業部 小山 慧

Copyright © 港区青山の税理士法人 総和 – 会社設立から税務・会計処理までワンストップ対応 All Rights Reserved.