そうわ通心 4月号

こんな時だからこその思考

世間ではコロナウイルス問題で大変なことになっています。会社の業績に大きな影響を及ぼしていて見通しが立たない日々を不安に思っていらっしゃる方も多いと思います。

感染された方には一日も早い回復をお祈りするばかりです。

私たち一人一人が感染しないように防護するのは当然ですが、周りの人たちに移さないような意識も同時に求められていると思います。

そのような中で会社では働き方改革が一気に進むと考えられます。時差出勤が推奨され、ウェブやテレビ会議も至る所で行われるようになっています。在宅勤務が広がれば今まで働きたくても働けなかった主婦の方々の雇用機会が増えると思います。通勤しなくても働けるようになれば朝早く出勤の準備をして満員電車に乗る必要もなくなりますし、時間の短縮が進めば、プライベートの時間が増えることにもなると思います。場合によっては副業が進むかもしれません。マイナス面はしっかり対応しなければなりませんが、一方でプラス面に目を向ける機転も必要ではないでしょうか。

今でこそたまたま環境が整いつつあったのでこのような対応ができたと思われますが、もし数年前にコロナウイルスが蔓延していたらもっと大変だったかもしれませんね。外国では今でも日本人にはあまりなじみのない野生動物を食べる地域があるようです。野生動物には未知のウイルスがいるといいますので今後も同じようなリスクはありそうです。

今回の出来事は危機管理の重要性を認識させられた大きな出来事だと思います。オリンピック開催が危機管理のもと、無事に行われることを祈るばかりです。

今月もどうぞよろしくお願い致します。

代表社員 益本 正藏

従業員の身元保証書への対応

(2020年4月1日施行の民法改正による)

「従業員が会社に何らかの損害を与えたとき、従業員は会社にその損害を賠償する責任を負う」といった主旨の規定を就業規則に明記している会社は多いでしょう。さらに、この規定と併せ入社時等に、従業員の家族等を保証人とする身元保証書の提出を求めることがあります。今回、民法が改正されたことに伴い、この身元保証に賠償の限度額を定める必要があります。その内容を確認しておきましょう。

労働基準法の賠償規定

労働基準法に、賠償の予定を禁止する規定があります。これは、雇用契約期間の途中で退職したときに違約金を払わせる定めをしたり、会社に損害を与えたときに〇〇円を払わせるといった定めをしたりすることを禁じたものです。禁じた目的は、これらの定めをすることによって、従業員の退職の自由を不当に奪うことがないようにするためです。

そのため、あらかじめ違約金や賠償額の金額を決めずに、現実に従業員の責任により発生した損害について、賠償を請求すること自体を定めることは、問題ありません。

民法の「保障」に関する改正

このように労働基準法では、従業員に対する賠償の予定は禁止していますが、保証人に対して賠償を求めることや、その賠償額について定めることを禁止する規定はありません。ただし、民法等に保証人に関する規定があり、これに従う必要があります。

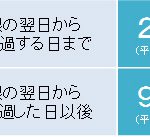

今回、その民法が改正されました。具体的には、保証人が支払いの責任を負う金額の上限となる

極度額(上限額)の記載がない場合、契約自体が無効となります。これは、保証人が、保証人となる時点でどれだけの債務(賠償額)が発生するかが明確になっていないことで、実際に保証すべき損害が生じたときに、想定外の債務を負うことになるケースがあるからです。

そこで、保証人が想定外の債務を負うことを避けるために、「〇〇円」等と明瞭にその極度額を定めることが求められることになりました。

民法改正に伴い必要な対応

入社するとき等に提出を求める身元保証書には、保証人に対する賠償について、次のような具体的な賠償額を定めていない文言となっているケースが多いと考えられます。

従業員が会社に損害を与えた際に、従業員が賠償できないときは、保証人が連帯して賠償する責任を負う。

このような身元保証書については、2020年4月1日以降の締結では、具体的な金額の記載が求められます。ご注意ください。

今回の身元保証に関する改正は、2020年4月1日の施行です。2020年3月31日までに締結された身元保証書は、改正前の民法が適用となるため、既に提出済みの書面をすぐに締結し直す必要はありません。身元保証書の提出は、法律で義務付けられたものではないため、この改正を機に、身元保証書の提出の必要性から検討してもよいかもしれません。

人の異動が見込まれる時期です。

いま一度、配偶者控除と配偶者特別控除について見なおしてみましょう。

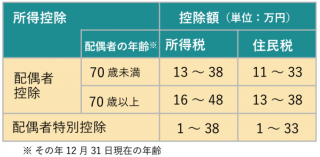

配偶者控除・配偶者特別控除

一定の要件に該当する配偶者がいる所得者は、所得者本人やその配偶者の合計所得金額に応じて、「配偶者控除」または「配偶者特別控除」として、次の控除額を所得者の合計所得金額から控除することができます。

所得者がサラリーマンであれば、年末調整の時期に“給与所得者の配偶者控除等申告書※”を事業主へ提出することで、控除を受けることができます。提出忘れに注意しましょう。

実際は、他の申告書との兼用様式“給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書”

対象となる配偶者とは

控除の対象となる、“一定の要件に該当する配偶者” とは、原則としてその年の年末時点で次の3つの条件すべてにあてはまる人をいいます。

対象となる“配偶者”の要件

- 婚姻届が提出されている配偶者であること

内縁関係者は対象外です - 納税者と生計が一緒であること

一緒に暮らしているかどうかは関係ありません - 青色申告書の事業専従者としてその年中に一度も給与の支払をうけていないこと、または白色申告者の事業専従者でないこと

所得者や配偶者の所得制限

「配偶者控除」や「配偶者特別控除」の適用には、下表の通り、所得制限があります。所得者本人か配偶者のいずれか一方が所得制限から外れてしまうと、適用できません。

上表の合計所得金額について、所得者本人は従来通りですが、配偶者は令和2年分(住民税は3年度分)から変わりました。ただし、所得が給与のみの場合、収入ベースでは所得者本人は変わりましたが、配偶者は従来通りです。これらは、基礎控除額や給与所得控除額の改正の影響によるものです。

いずれにしても、適用を受ける控除額は、所得者本人や配偶者の合計所得金額に応じて異なります。

それぞれの合計所得金額に注意を払い、控除額を導き出します。いくらになるか、詳しくは担当者に確認してみましょう。

新型コロナウイルスのための時差出勤実施のおしらせ

弊社では、新型コロナウイルスの感染拡大に伴い、従業員および関係の皆様の安全を最優先し更なる拡大を防止するために、下記の通り時差出勤を実施しております。

- 従業員の安全の確保と感染拡大の防止のため以下の対策を実施しております。

全従業員への時差出勤の推奨

(出勤時間帯 7:45~19:45) - 実施期間

・開始日:2020年3月4日

・終了日:感染が終息する時期を見計らい別途決定

今後も弊社従業員ならびに関係の皆様の安全確保を最優先し、可及的速やかに対応を検討・実施してまいります。

今回の新型コロナウイルス関連肺炎で亡くなられた方々にお悔やみ申し上げると共に、影響を受けた方々の一日も早い回復と、感染の早期終息を心よりお祈り申し上げます。

確定申告期限延長のおしらせ

ご存知の通り、日本政府が新型コロナウイルス感染症対策の基本方針を決定したことを受け、国税庁が2019年分の所得税・贈与税・消費税の確定申告の期限を4月16日まで延長することを発表しました。

人混みを避けることや繁忙期における疲労からくる免疫力低下を抑止するため、弊社としましても左記の通り時差出勤を実施して業務に取り組んでおります。お客様にはご迷惑をおかけしますが何卒ご理解いただきますよう何卒よろしくお願い申し上げます。

編集コラム

新型コロナウイルスの影響がそこここに出ております。対策としては手洗い、アルコール消毒を徹底することであったり、免疫力を落とさないことなどがあげられるようですが、結局のところは自己管理に任されてしまっている状況です。にも関わらずマスクやアルコール除菌スプレー・ウェットシートは品薄状態が続いております。

新型コロナウイルスの影響がそこここに出ております。対策としては手洗い、アルコール消毒を徹底することであったり、免疫力を落とさないことなどがあげられるようですが、結局のところは自己管理に任されてしまっている状況です。にも関わらずマスクやアルコール除菌スプレー・ウェットシートは品薄状態が続いております。

こういう時にも転売をして利益を得ようという人がいるのですね・・・。

先月、36回目の誕生日を迎えました。今回の誕生日から、私の誕生日=天皇誕生日となり、誕生日はもれなく祝日です(祝ってくれる側の家族からすると迷惑かもしれませんが。苦笑)。繁忙期+花粉症で例年ツライのですが、今年もご多分に漏れず・・・。

妻が撮ってくれた写真を見て、老いを感じたのは言うまでもありません。

事業部 小山 慧

人気のWebコンテンツはこちらです

Copyright © 港区青山の税理士法人 総和 – 会社設立から税務・会計処理までワンストップ対応 All Rights Reserved.