タックスヘイブン税制

日本は諸外国に比べ法人税率が高いため、日本の企業は、直接国際取引をせずに、税負担の低い国に子会社を設立しその子会社を通じて取引をすることによって税負担を軽減する方法をとることは十分考えられます。

しかし、これにより日本の法人税収入は大きく減少するため、日本では、海外の子会社等を利用した不当な所得移転により租税回避をしているとした場合には、その海外子会社等の所得を日本の親会社の所得に合算して課税する、外国子会社合算税制(以下「タックスヘイブン税制」)が設けられています。タックスへイブン(Tax Haven)とは、「税の回避地」の意味で、税負担がない或いは税率が非常に低い国・地域をいいます。

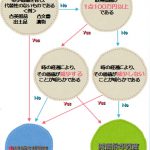

タックスヘイブン税制の仕組み

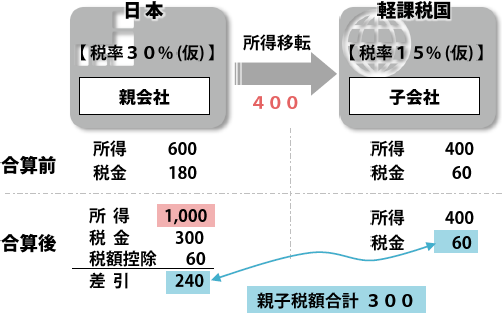

左図は、タックスヘイブン税制による合算課税の仕組みを示したものです。

この例で、日本の親会社は1,000の所得のうち400を軽課税国にある子会社に移すことにより日本の税金を180に抑えようとしましたが、タックスヘイブン税制の適用を受けた結果、移転した所得400を合算され、結果的に1,000の所得に対し課税されることになりました。この場合、外国子会社が納税した税金60は親会社の税額から控除することにより所得400に対する二重課税が起こらないことになります。

ここで、この税制の対象となる日本の法人は、次の要件を満たす外国子会社等の発行株式等の10%以上を直接及び間接に保有するものです。

- 所得に対する税の負担率が20%未満の国・地域(以下、軽課税国)にある。

- 日本の法人及び居住者に、発行株式等の50%超を直接及び間接に保有されている外国法人。

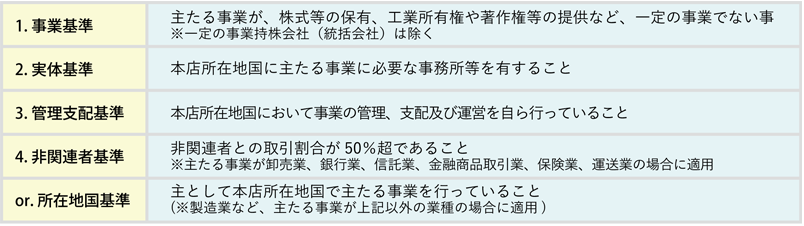

ただ、実際のビジネス上の理由で軽課税国に子会社などをもつ場合にもこの税制の対象になってしまっては、租税回避防止の趣旨から外れることになるため、次の基準を満たす場合には、タックスヘイブン税制は適用されません。

適用除外基準

近年のアジア諸国等における法人税率の引き下げや、日系企業の急激な海外展開とも相まって、タックスヘイブン税制の適用に係る税務調査が厳格化する傾向にあります。弊法人は、タックスヘイブン税制の適用の有無の判定から、適用に係る申告、調査で追徴を受けた場合の対応に至るまで幅広くご支援いたします。

Copyright © 港区青山の税理士法人 総和 – 会社設立から税務・会計処理までワンストップ対応 All Rights Reserved.